11張圖表講透藥品“帶量采購”

加入日期:2018/12/5 8:49:47 查看人數: 1852 作者:admin

“4+7城市藥品集中采購”(以下簡稱“帶量采購”)將于下周落地,它也將是下周召開的“第80屆全國藥品交易會(廣州)”上萬眾矚目的焦點。

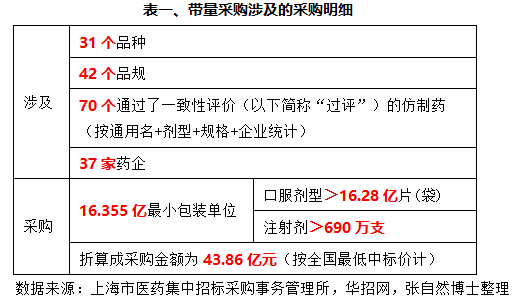

帶量采購的正式版已于本月15日發布,其采購明細如表一。

本人于上月發表的《國家帶量采購,六大變局來了》一文對帶量采購進行了全方位、深度剖析,引起了業界廣泛關注,現承接上文,再從帶量采購正式版所涉及的城市、企業、品種三個方面的占比進行深度剖析如下文,以供相關企業制定投標和調整戰略時參考。

一、城市占比

盡管這11個城市從數量上僅占全國333個地、市、州、盟的3%多一點,但其轄區的藥品銷售額卻占了2016年全國藥品銷售總額的23.7%(商務部數據),且還都是消費高價進口藥較多的區域中心城市,僅北上廣3個城市就占了全國的11.7%。

而從正式版披露的各地上報的采購數量來看,這種區域差異就更加突出,僅北京一市就占了總采購量的32.1%,而北上廣3個城市更是占了總采購量的69.2%(圖一)之巨,西安則僅占0.33%。

二、企業占比

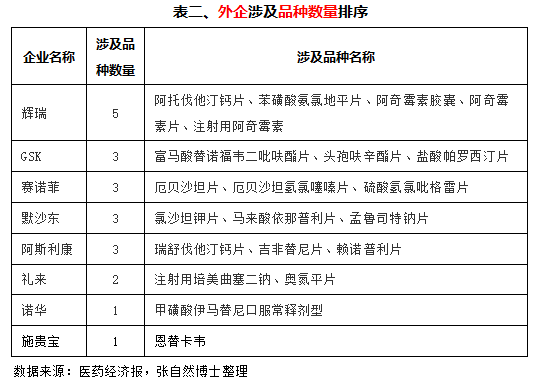

1、外企涉及品種數量排序

如表二所示,入圍的31個品種共涉及輝瑞、GSK等8家外企,其中,輝瑞涉及品種數量最多,達5個。

其阿托伐他汀鈣片的競品來自北京嘉林和浙江新東港;氨氯地平的競爭對手是華潤賽科、江蘇黃河、揚子江和蘇州東瑞;注射用阿奇霉素的競爭對手則是海南普利、石藥歐意和蘇州二葉,可見,其國內競爭對手都不只一家且都有一定的營銷實力,將來的競爭會比較激烈。

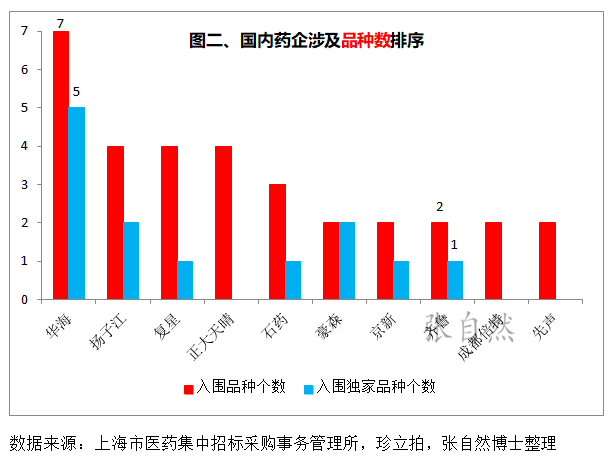

2、國內藥企涉及品種數量排序

先從入圍品種所涉及的企業來看,憑借國際化優勢而在一致性評價方面彎道超車的華海藥業最為搶眼,以7個品種(其中5個是獨家)入圍位居雙項第一,揚子江、復星、正大天晴等緊追其后,從圖二還可看出,以一致性評價為分水嶺的醫藥企業排名正在發生較大變化,長期名列醫藥工業百強前茅的部分大型傳統藥企正在被超越。

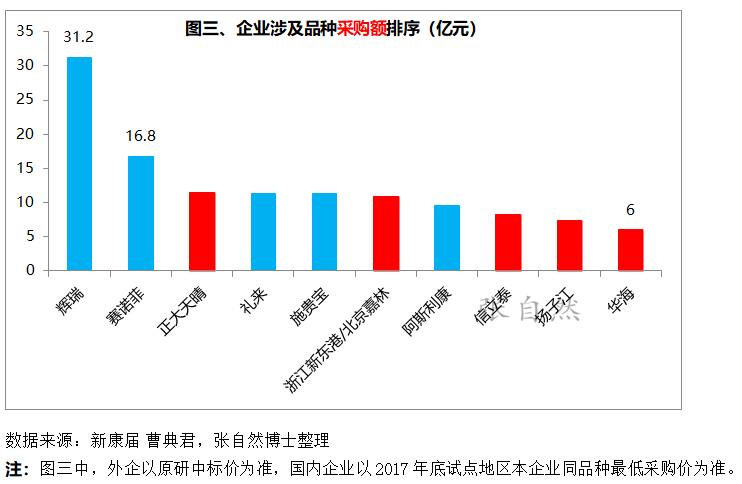

3、企業涉及品種采購金額排序

再從采購額TOP10藥企來看,國內與外企平分秋色各占5家,其中,TOP5中除正大天晴外,全部是外企,面對這次以仿制藥替代為主旨的集采,外企把控戰略的藝術將受到考驗,是固守高價硬挺還是放下身段主動應戰。

賽諾菲涉及3個品種的采購額共計16.8億元,其報量分別是,厄貝沙坦口服常釋劑型各種規格的報量是1.374億片、厄貝沙坦氫氯噻嗪口服常釋劑型的報量為0.92億片、氯吡格雷口服常釋劑型各種規格的報量是2.4億片,銷量基數都不算低,有一定的市場基礎。

三、品種占比

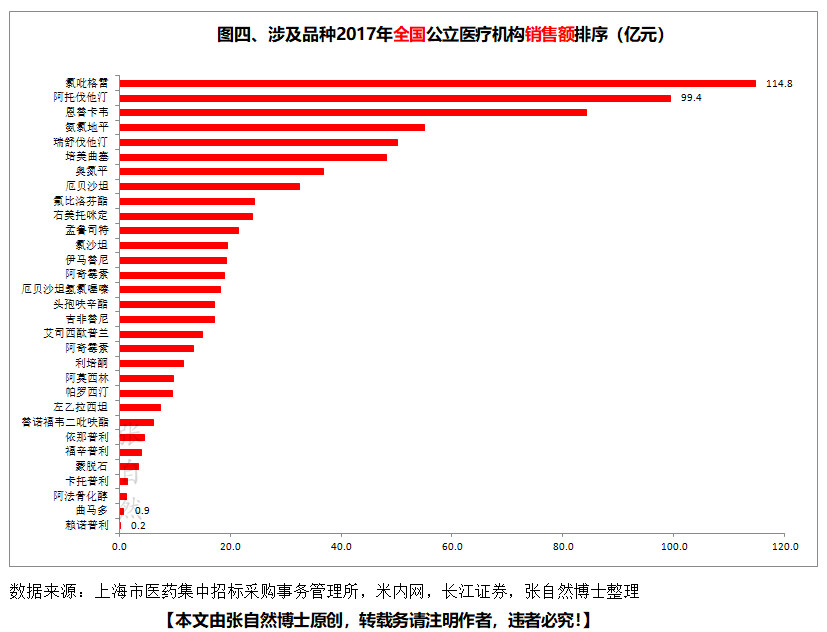

1、涉及品種全國銷售金額排序

據米內網數據,入圍的這31個品種在2017年全國公立醫療機構的銷售額為791.06億元,其中,氯吡格雷的銷售額最大,高達114.8億元,阿托伐他汀次之,為99.4億元,銷售額最小的賴諾普利僅2000萬元,不同品種的歷史銷售基礎相去甚遠,各品種所涉及企業間的競爭格局也不盡相同。

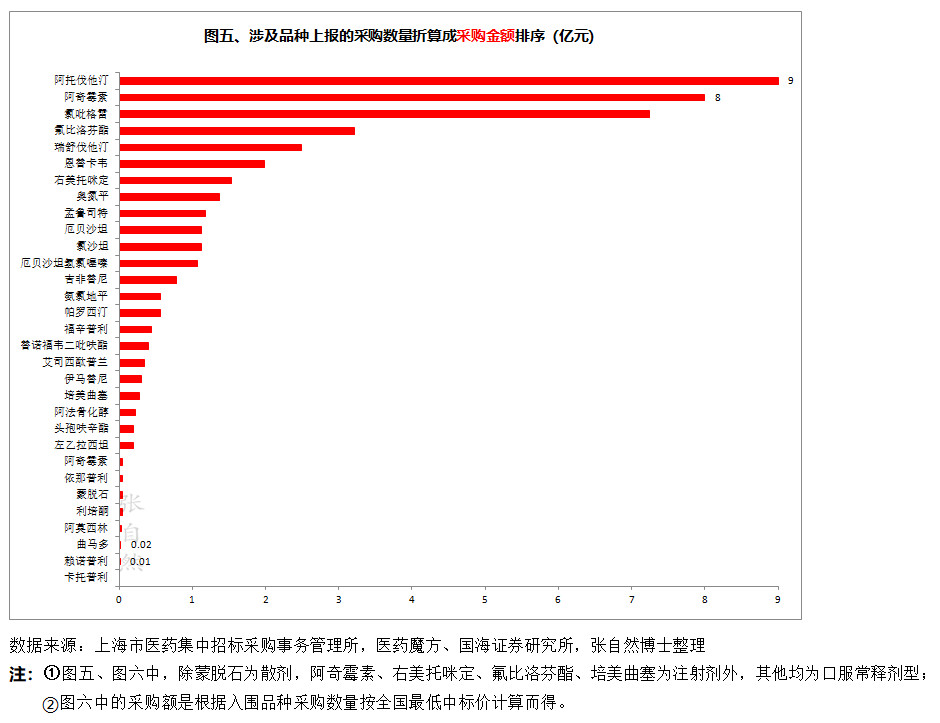

2、涉及品種采購金額排序

根據正式版公布的采購量,如按全國最低中標價計算,則采購總額為43.86億元,采購金額最大的阿托伐他汀口服常釋劑型的為9億元,阿奇霉素注射劑以8億元位居第二,卡托普利為零,賴諾普利僅100萬元。

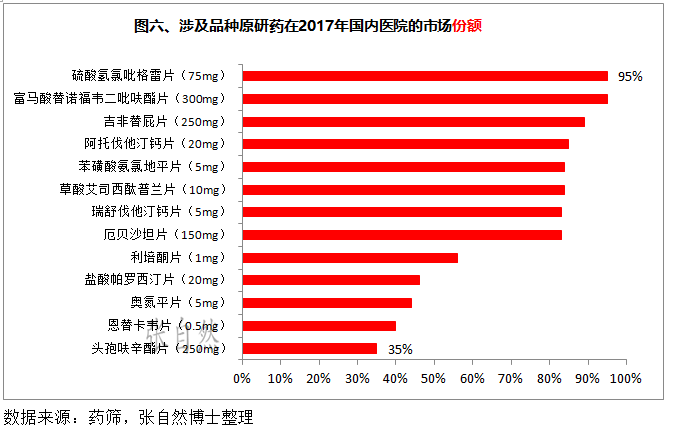

3、涉及品種原研藥占比

據藥篩數據分析,這31個品種所對應的原研藥在中國的市場份額都較高,有些原研藥仍處于壟斷地位,如硫酸氫氯吡格雷片(75mg)和富馬酸替諾福韋二吡呋酯片(300mg)的原研仍占高達95%的市場份額,吉非替尼片(250mg)原研藥的占比也高達89%。

市場占比如此之高將很難避開這輪集采規則的沖擊,如果原來還可僥幸退居30%~40%的剩余份額以暫不降價而不參與招標的話,則于11月21日出臺的《4+7城市藥品集中采購上海地區補充文件》將這種設想化為了泡影,該補充文件規定“符合本次集中采購申報要求的同品種未中選的最高價藥品,必須在本市2017年中標價(或掛網價)基礎上,根據價差實現梯度降價后(以中選價托底)方可繼續采購使用,價差較大的須進一步加大降價幅度,實際采購價由生產企業和醫療機構通過掛網公開議價采購確定。”

可見,即使原研藥不參與招標也難逃降價的厄運,且其他城市也難說不會效仿上海的補充文件。

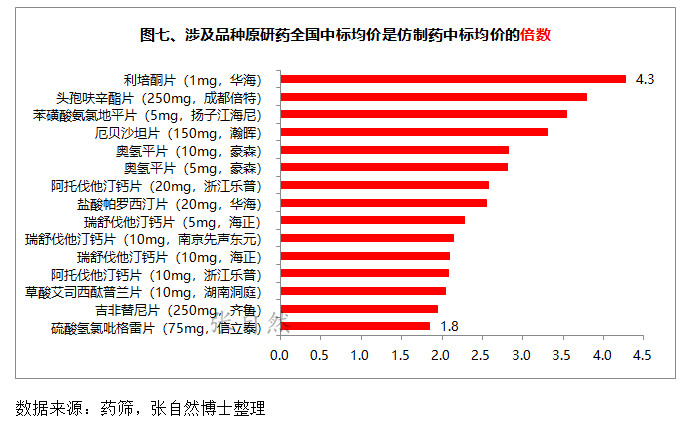

4、涉及品種原研藥/仿制藥中標均價倍數

另外,以往原研藥的中標價都比仿制藥的要高出很多,有的甚至高出數倍,如利培酮片原研的中標價高達仿制藥的4.3倍、頭孢呋辛酯片原研的中標價則是仿制藥的3.8倍,價差最小的硫酸氫氯吡格雷片,其原研藥的中標價也達仿制藥的1.8倍(圖七),這就不難理解為什么官方對仿制藥替代的決心如此之大了。

5、涉及重點品種競爭格局分析

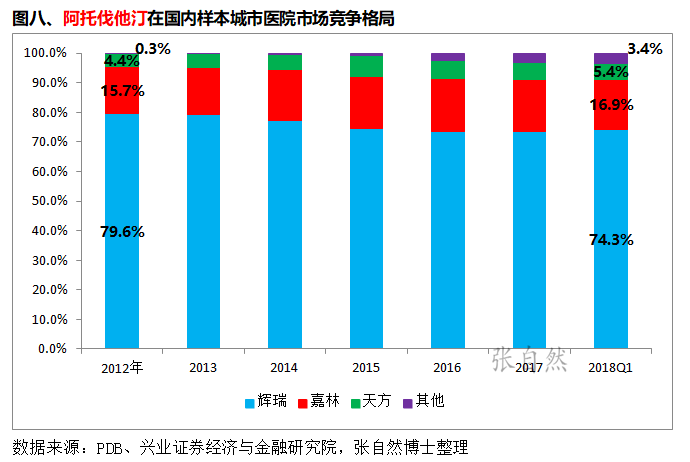

由圖八可見,本次采購金額最大的品種阿托伐他汀一直由輝瑞控制市場,盡管嘉林、天方、萊柯、新東港、百科等國內藥企的仿制藥也已上市多年,但輝瑞的市場份額6年來僅下降了5個百分點,到今年第一季度仍占74.3%的份額(PDB數據),按本次招標規則,輝瑞的霸主地位將受到嚴峻挑戰。

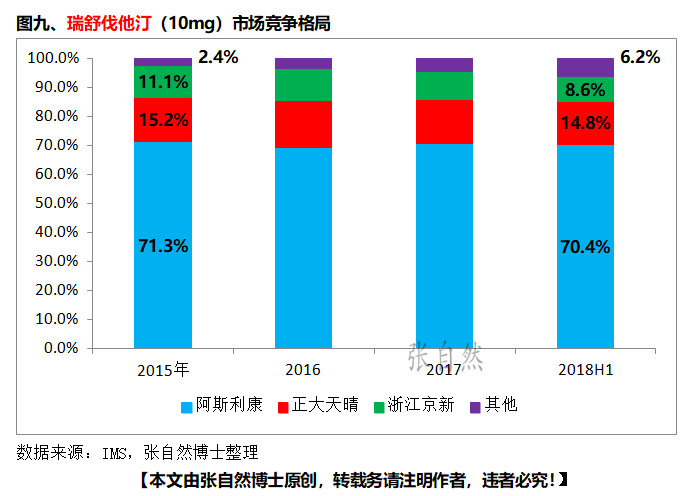

位居本次采購金額第五的是瑞舒伐他汀,盡管南京正大天晴、浙江京新、南京先聲東元、浙江海正等國內多家知名藥企也都早已仿制了此藥,但原研阿斯利康的市場份額4年來幾乎沒受什么影響,仍占據7成市場(IMS百床以上醫院數據),本次招采的價格競爭也會比較慘烈。